Успеть за 30 дней: по каким программам ещё можно купить жильё в льготную ипотеку

Почему закрывают льготную ипотеку

Принято считать, что льготная ипотека — хорошая возможность для большого количества людей улучшить жилищные условия. Об этом говорил и президент РФ Владимир Путин: по его словам, именно сейчас у страны есть уникальный шанс решить проблему с жильём у большинства граждан.

— Ипотечное кредитование и строительство являются одним из драйверов развития экономики и всегда находятся в зоне пристального внимания. Экономическая составляющая включает в себя не только строительство, но и развитие промышленности, сельского хозяйства, инфраструктуры, туризма, малого и среднего бизнеса и других отраслей. Она также включает в себя уровень предпринимательства, инвестиции, инновации, создание конкурентной бизнес-среды, — пояснила в разговоре с 78.ru преподаватель кафедры экономики и финансов Президентской академии в Санкт-Петербурге Екатерина Подольская.

Поэтому льготная ипотека со временем всё больше расширялась, покрывая нужды всё большего количества людей — так, например, появились сельская и IT-ипотека, а также дальневосточная и, самая новая, арктическая. Как отметила в беседе с 78.ru эксперт по банкротству и юрист компании «Финансово-правовой альянс» Евгения Боднар, такой широкий спектр программ должен был поддержать и потребителей, и строительную отрасль во время кризиса.

— Как итог, в 2023 году выдачи ипотечных кредитов показали рекордный рост. Более того, в 2023 году в Госдуму был внесен законопроект, предусматривающий возможность сохранять ипотечное жильё даже при условии банкротства заёмщика — путём заключения локального мирового соглашения. Подобная судебная практика уже существует, что сняло опасения многих граждан, потянут ли они ипотеку, — рассказала эксперт.

Однако при всех плюсах у льготной ипотеки оказался один, но существенный минус: она привела к тому, что цены на жильё непомерно выросли, и поэтому основная задача — сделать жильё доступным — оказалась решена не в полной мере. Центробанк давно бил тревогу в отношении надувающегося «пузыря» на рынке недвижимости, который к концу 2023 года стал серьёзной угрозой экономике, и выступал за адресную поддержку определённых слоёв населения вместо массовой льготной ипотеки. В итоге с начала 2024 года стало ясно, что продления льготных программ после 1 июля — даты их окончания — не будет.

— Льготные программы оказывают нагрузку на бюджет, да и рынок жилья оказался перегрет, поэтому с 1 июля одну из самых массовых программ — с господдержкой на новостройки — отменят, а по семейной поднимут ставку. Выгодно взять ипотеку смогут те, кто остаётся в льготных категориях, — указала Евгения Боднар.

Отмена массовой льготной ипотеки позволит хотя бы приостановить рост цен на жильё, особенно на новостройки, покупки в которых поддерживала эта программа, «пузырь» на рынке постепенно сдуется и перестанет угрожать «взрывом» всей экономике. Вкупе с другими мерами ЦБ, например повышением ключевой ставки и ужесточением выдачи кредитов, это позволит снизить зашкаливающую инфляцию — а именно к такой цели всегда и стремится Центробанк.

Какие программы льготной ипотеки действуют сейчас

— Ипотечные программы можно разделить на обычные и льготные. Из льготных можно выделить семейную, с господдержкой на новостройки, для IT-специалистов, сельскую, арктическую, дальневосточную ипотеки, — перечислила Евгения Боднар.

О каждой программе 78.ru подробно рассказал директор федеральной компании «Этажи» в Санкт-Петербурге Юрий Изосимов.

1. Льготная ипотека на новостройки с господдержкой.

По словам эксперта, это одна из самых массовых программ, поскольку её требования к заёмщикам минимальные: граждане должны быть совершеннолетними и обладать стабильным доходом. Приобрести можно только жильё в новостройке или новый частный дом. Ставка по этой ипотеке — 8% годовых, что почти на 9% ниже стандартной процентной ставки по ипотеке на сегодняшний день.

— Для понимания разницы: при стоимости дома 6 миллионов рублей, первоначальном взносе 1,8 миллиона рублей и сроке кредитования 30 лет по ипотеке с господдержкой ежемесячные платежи составят 30 818 рублей, а переплата за весь срок кредитования — 6 894 520 рублей, при рыночной ставке 17% ежемесячные платежи составят 59 878 рублей, а переплата за весь срок кредитования — 17 356 211 рублей. То есть по рыночной ставке, которая существует сейчас, ежемесячные платежи по ипотеке будут почти в 2 раза больше, а переплата вырастет более чем в 2,5 раза, — привёл пример расчёта Юрий Изосимов.

Кроме того, ни одна программа льготной ипотеки больше не позволяет выдавать кредиты под строительство собственными силами, указал эксперт. По ипотеке с господдержкой же можно получить кредит не только на новое строительство, но и на завершение уже начатого.

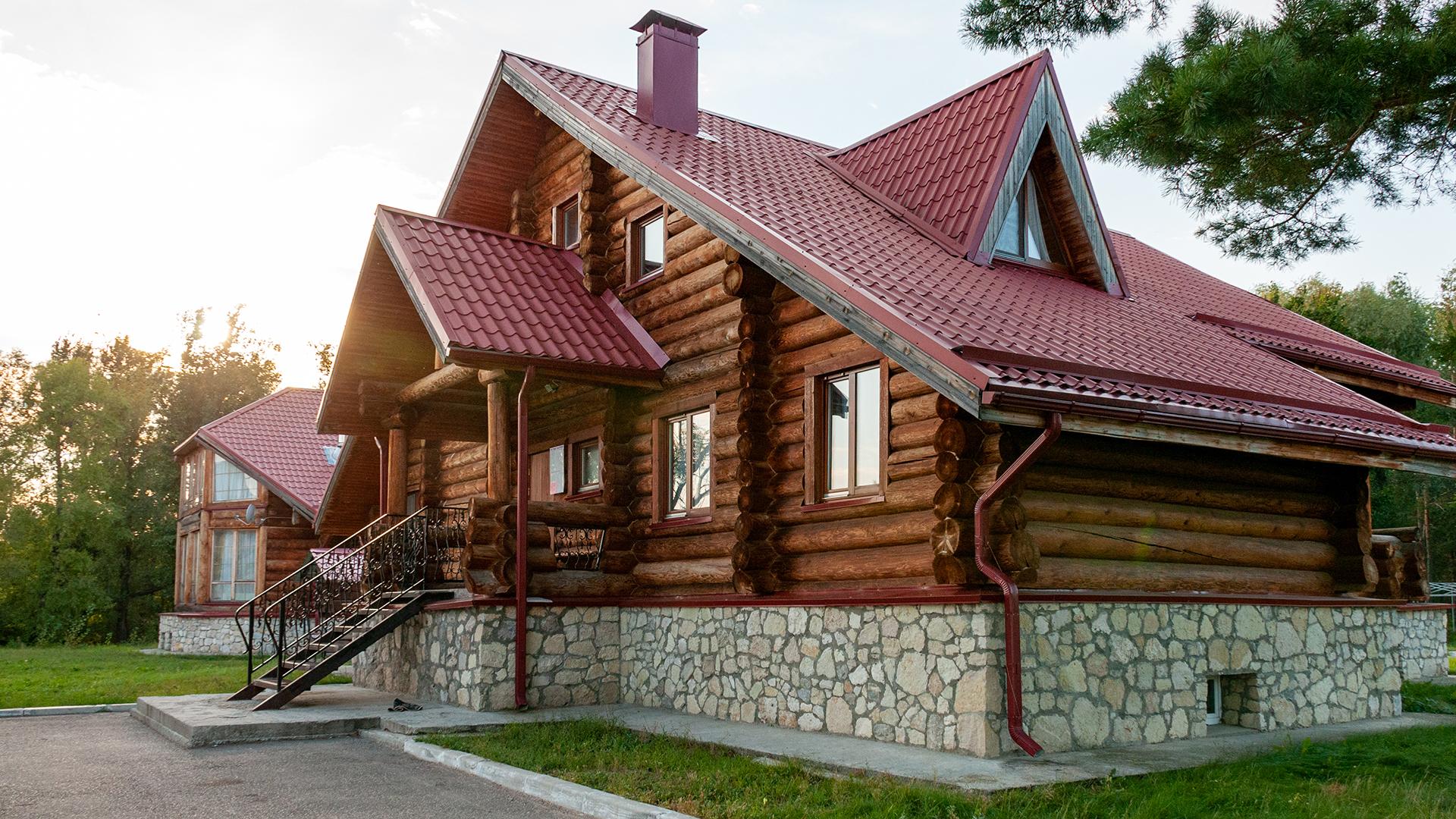

— Нередко по ней приобретаются в том числе и дачные дома, которые ранее не были зарегистрированы как жилые. Наличие такой возможности существенно увеличило спрос на приобретение земельных участков под строительство частных домов, — добавил Юрий Изосимов.

2. Сельская ипотека.

Это ещё одна очень популярная программа — настолько, что в августе 2023 года её приостановили, поскольку были исчерпаны средства для её поддержания. Однако в 2024 году программу восстановили, и она вновь набрала популярность.

По этой программе, как рассказал эксперт, можно купить дом, земельный участок под строительство, квартиру в новостройке (в доме высотой не более 5 этажей) и даже вторичную недвижимость, однако если продавец физическое лицо, то дом должен быть не старше пяти лет, если юридическое лицо или ИП, то не старше трёх лет. Есть и ограничения: сельская ипотека предоставляется только на недвижимость, которая расположена на включённых в программу территориях — это населённые пункты с населением не более 30 тыс. человек, их перечень доступен на сайте «Россельхозбанка».

Ставка по сельской ипотеке — 3%, первоначальный взнос — от 20%, при этом можно использовать материнский капитал, а срок кредита — до 25 лет.

— По сельской ипотеке при стоимости объекта 6 миллионов рублей, первоначальном взносе 1,2 миллиона рублей и сроке кредитования 25 лет ежемесячные платежи составят всего 22 762 рубля, а переплата за весь срок пользования кредитом — 2 028 643 рубля, — указал Юрий Изосимов.

3. Семейная ипотека.

Семейная ипотека также очень популярна, но она имеет ограничения по требованиям к заёмщикам: на дату заключения договора у него должно быть двое и более детей до 18 лет. Эта программа как раз адресно поддерживает важную категорию населения — молодые семьи, которые очень нуждаются в улучшении жилищных условий.

Ставка по этой ипотеке — 6% годовых, а для жителей Дальнего Востока — 5%. При этом по ней можно купить вторичное жильё на Дальнем Востоке, а также в регионах, где нет новых строящихся многоквартирных домов.

— По семейной ипотеке (ставка 6%) при сроке кредитования 30 лет, первоначальном взносе 1,8 миллиона рублей и стоимости объекта 6 миллионов рублей ежемесячные платежи составят 25 181 рубль, а переплата за весь срок пользования кредитом — 4 865 203 рубля, — отметил Юрий Изосимов.

4. IT-ипотека.

IT-ипотека была введена, чтобы поддержать сотрудников IT-сферы, которые на фоне ухода иностранных компаний из России также начали покидать страну. Кроме того, она была призвана поддержать IT-сектор и привлечь в него новых сотрудников.

Соответственно, заёмщиками по такой ипотеке могут быть только сотрудники IT-компаний, обязательно аккредитованных Минцифры. Есть и другие ограничения: так, их возраст должен быть до 50 лет включительно, месячный доход — от 150 тыс. рублей в Москве, от 120 тыс. рублей в городах-миллионниках и от 70 тыс. рублей в регионах, а проработать в компании они должны не менее трёх месяцев.

— Кредит выдается на приобретение квартиры или дома на первичном рынке от юридического лица, а также на покупку земельного участка и строительство дома по договору подряда с аккредитованным застройщиком. Ставка по данной программе — до 5% годовых, первоначальный взнос от 20% с возможностью использования средств материнского капитала, срок кредитования до 30 лет, а допустимая сумма кредита для регионов с городами-миллионниками до 18 миллионов рублей, для других регионов — до 9 миллионов рублей, — рассказал Юрий Изосимов.

5. Дальневосточная и арктическая ипотеки.

Можно с некоторыми допущениями сказать, что дальневосточная и арктическая ипотеки — практически одна программа: у них одни условия, поскольку арктическая вводилась по образцу дальневосточной, и различаются они только территориями, на которых действуют. Соответственно, дальневосточная ипотека распространяется на Дальневосточный федеральный округ, а арктическая — на Арктическую зону.

— По ним ставка до 2% годовых, первоначальный взнос от 20%, срок кредита — до 20 лет, а доступный лимит — до 9 миллионов рублей, — отметил Юрий Изосимов.

При этом по данным программам приобрести жильё можно как в новостройке, так и на вторичном рынке, если квартира расположена в сельской местности, а также индивидуальный дом или участок с постройкой дома. Есть некоторые ограничения по требованиям к заёмщикам: воспользоваться программами могут молодые семьи (до 35 лет), медики и учителя, а также те, кто переехал в соответствующую зону в рамках программ повышения мобильности трудовых ресурсов.

6. Рыночная ипотека.

Рыночная ипотека — это ипотека без льгот, то есть просто кредит от банка на покупку недвижимости. Она самая нетребовательная к типу жилья, приобрести можно любую квартиру или дом где угодно, однако по ней самые высокие ставки: после повышения ключевой ставки ЦБ они подскочили в некоторых банках до 18%.

Какие программы отменят, а какие останутся

Первое июля принесёт рынку недвижимости серьёзную встряску: уже сейчас известно, что некоторые программы льготной ипотеки закроют, а по некоторым изменят условия. По словам Юрия Изосимова, пока на рынке в этом отношении царит неопределённость.

Более конкретные данные предоставил 78.ru ипотечный брокер, эксперт по недвижимости Дмитрий Ракута:

— Уже ни для кого не секрет, что 1 июля часть льготных программ у нас подходит к завершению и точно будут закрыты, а именно — программа ипотеки с господдержкой. Также в этом году будет отменена IT-ипотека, которая распространяется на IT-специалистов и людей, которые работают в найме в IT-компаниях. Изменяются условия по дальневосточной ипотеке: скорее всего, будет выше ставка. По семейной ипотеке тоже грядут перемены: возможно, введут дополнительные изменения и ограничения — например, если ребёнок старше 6 лет, то ставка на семейную ипотеку может повыситься до 12%, — рассказал он.

Таким образом, из пяти льготных программ (если считать дальневосточную и арктическую одной программой) после 1 июля могут остаться всего три — семейная, сельская и дальневосточная-арктическая. И даже в этих программах существенно изменятся условия, которые сделают их менее доступными.

Однако, как отметила Екатерина Подольская, это не значит, что не будет альтернативных предложений по приобретению жилья. Так, например, это может быть лизинг — аренда квартиры с последующей покупкой. Сегодня она не слишком популярна, но после закрытия массовой льготной ипотеки, возможно, банки обратятся и к этому инструменту.

— Другое возможное решение — льготная ипотека в регионах с низким спросом. Так, рассматривается вопрос о расширении сельской, арктической и дальневосточной программ. В целом можно сказать, что перспективы развития льготной ипотеки в РФ достаточно оптимистичны, — считает эксперт.

Точную информацию о том, как поменяются остающиеся программы льготной ипотеки, следует ждать уже в ближайшее время — до 1 июля осталось чуть больше месяца, и рынку необходимо знать, к чему готовиться, как и покупателям.

Стоит ли брать ипотеку сейчас?

Известие о том, что льготная ипотека закончится 1 июля, вызвало ажиотаж на рынке — об этом рассказали и Дмитрий Ракута, и Юрий Изосимов.

— Основной спрос сейчас сконцентрирован в сегменте новостроек и загородной недвижимости, здесь с начала года ежемесячно мы отмечаем рост ипотечных консультаций на 8–10%. Количество броней по новостройкам относительно прошлого месяца резко выросло на 19%. Основная причина — это как раз риски завершения и ограничения льготных ипотечных программ после 1 июля текущего года, многие стараются успеть оформить кредит по субсидированным ставкам, опасаясь существенного снижения доступности ипотечных кредитов, — отметил Юрий Изосимов.

Действительно, изменения, которые грядут 1 июля, не очень хорошо скажутся на рынке недвижимости, поскольку ипотеку будет взять значительно тяжелее, отметил Дмитрий Ракута. Однако это может принести и пользу — ту самую, которой добивается ЦБ: по словам Евгении Боднар, когда спрос упадёт достаточно сильно, ключевая ставка снизится, и это, конечно, повлечёт и снижение ставки по рыночной ипотеке.

— Пока же инфляция медленно, но растёт, поэтому вряд ли можно предполагать скорейшее снижение ставки, — констатировала она.

Дмитрий Ракута придерживается того же мнения: скорее всего, ставка в текущем году останется стабильно высокой, изменений в ключевой ставке не предвидится. Соответственно, покупка новостройки в рыночную ипотеку обойдётся очень дорого. Однако если в приоритете покупка вторичного жилья, а не новостройки, есть свои нюансы.

— Весь текущий год значительных изменений в ключевой ставке не ожидается, но при этом, если, например, есть возможность купить квартиру за наличные средства либо с небольшой ипотекой в 2–3 млн, к примеру, то такая покупка может быть значительно выгоднее, нежели покупка квартиры в новостройке. <…> Покупать сейчас вторичку выгодно, но только при условии, что ипотечный заём будет небольшой либо это покупка за наличные. Можно найти сейчас и подобрать объект, стоимость которого примерно на 20–30% ниже рынка. Таких объектов сейчас много, — указал Дмитрий Ракута.

В целом эксперты сошлись во мнении, что если есть желание или необходимость приобрести жильё — лучше сделать это сейчас, до 1 июля, пока действуют льготные программы. Что будет с ними дальше — неясно, а уповать на то, что цены снизятся или упадёт ключевая ставка, — недальновидно.