Потерянный рай Депардье: кому готовиться к повышению налогов на доходы

Что известно о введении прогрессивной шкалы НДФЛ

Когда в России была самая плоская шкала НДФЛ в мире, «почётный удмурт» Жерар Депардье говорил, что готов умереть за нашу страну. После того, как для россиян с доходами от 5 млн рублей в год налоги повысили с 13% до 15%, актёр демонстративно положил бельгийский паспорт поверх российского и осудил СВО. Что же он скажет теперь, когда узнает о новых планах российского правительства?

О них Владимир Путин впервые сообщил в ходе недавнего послания Федеральному Собранию.

— Предлагаю продумать подходы к модернизации нашей фискальной системы, к более справедливому распределению налогового бремени в сторону тех, у кого более высокие личные и корпоративные доходы, — сказал президент.

Фактически речь идёт о важной части его предвыборной программы. При этом вездесущие источники дали понять российским СМИ, что в Минфине уже работают над необходимыми поправками, причём с конца прошлого года.

Почему прогрессивную шкалу не вводили раньше

Это прозвучало весьма забавно, ведь публично в самом Минфине идею дальнейшей дифференциации налоговых ставок в последний раз категорично отвергли именно в конце прошлого года.

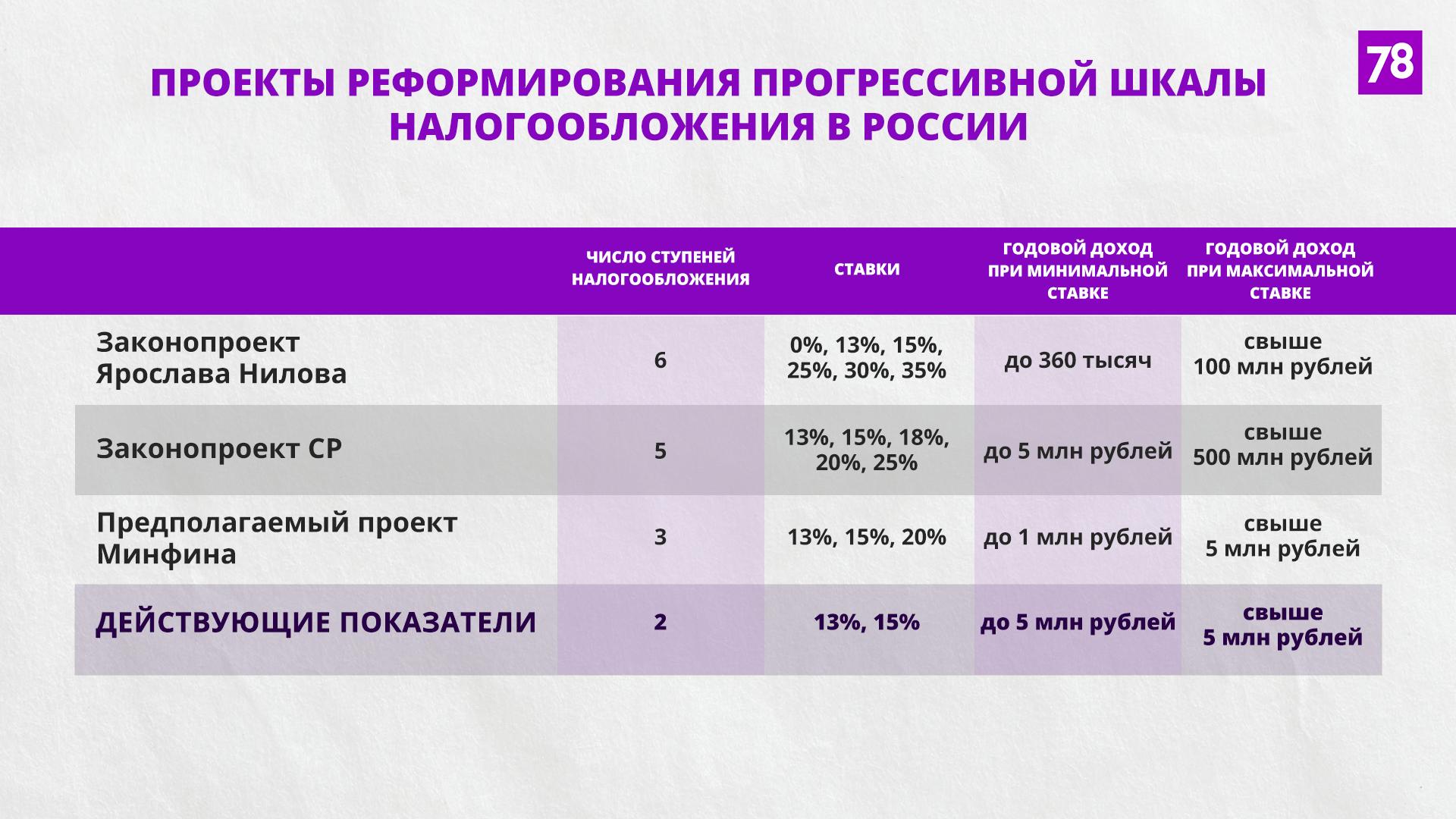

Тогда поводом стал законопроект председателя Комитета Госдумы по труду, социальной политике и делам ветеранов Ярослава Нилова (ЛДПР). Он вместе с группой депутатов предлагал брать с россиян в зависимости от размера дохода от 0% до 35%. Если бы документ приняли, то налогоплательщики, зарабатывающие меньше 30 тыс. в месяц, вообще освободились от уплаты НДФЛ. А максимальная ставка предусматривалась для тех, кто зарабатывает свыше 100 млн рублей в год.

Осенью документ получил в правительстве отрицательный отзыв.

— Существующая на сегодняшний день система обложения НДФЛ позволяет говорить о сбалансированном подходе, учитывающем интересы как налогоплательщиков, так и бюджетной системы Российской Федерации, — говорится в документе.

А в середине октября замминистра финансов Алексей Сазонов более подробно разъяснил позицию ведомства в интервью «Ведомостям». Он согласился с тем, что чем ниже доход, тем выше в нём доля косвенных налогов. Ведь в стоимость покупок заложены НДС, акцизы и другие платежи.

То есть, фактически получается не плоская шкала и не прогрессивная, а, скажем так, регрессивная — чем меньше зарабатываешь, тем больше платишь. Но, как известно, «жизни белых тоже важны».

— Надо понимать, что сбережения — это источник инвестиций в экономике, который крайне важен для создания новых рабочих мест и долгосрочного экономического роста. Поэтому люди, которые сберегают часть своего дохода, а не пускают его на текущее потребление, не менее важны для экономики — особенно сейчас, когда Россия отрезаны от внешних рынков, внутренние сбережения становятся основным источником инвестиций, — объяснял Сазонов.

Какие ставки НДФЛ обсуждают в Минфине

На протяжении многих лет главными думскими евангелистами прогрессивной шкалы были «эсеры». Раз в несколько сессий они вносили новый проект налоговых реформ. Причём последний документ был обнародован буквально за пару дней до послания президента. Тогда же стало известно, что его отправили в правительство для получения отзыва.

У «эсеров» нулевая ставка отсутствует. Они предлагают вообще ничего не менять для россиян, которые зарабатывают до 5 млн рублей в год, сохранив для них привычные 13%. Ставка в 15% предусмотрена для тех, кто зарабатывает от 5 до 24 млн в год. Также есть варианты с 18% и 20% в зависимости от уровня дохода, а максимальная планка составляет 25%. Это для тех, чей годовой доход свыше 500 млн.

Сразу несколько СМИ со ссылкой на источники сообщили и о текущих параметрах того законопроекта, над которым «с конца прошлого года» корпел Минфин. По данным Forbes, до 15% налоги могут вырасти для тех россиян, которые зарабатывают от 1 до 5 млн рублей в год. 1 млн в год — это 77 тыс. рублей в месяц плюс 13-я зарплата. Не самый высокий доход не только для Москвы, но и для целого ряда других регионов.

Впрочем, брать дополнительные 2% предлагается только с той части доходов, которые начинаются с 1 млн первого рубля. Такой же подход предусмотрен и для ставки в 20%. По ней, возможно, будут платить те, кто зарабатывает больше 5 млн в год. Для них налог вырастет сразу на треть.

Отметим, что снижать налоги для малоимущих семей не планируется, однако для них, судя по всему, будут предусмотрены адресные меры поддержки. Вроде уже объявленного увеличения налоговых вычетов для многодетных.

Когда в России повысят подоходный налог

При этом источники отмечают, что это лишь один из возможных вариантов, на руках у правительства есть другие.

Пока ни официально, ни кулуарно не были озвучены сроки, в течение которых правительство утвердит свой проект налоговой реформы. Очевидно, что это произойдёт уже после президентских выборов. Вполне вероятно и то, что документ будет обсуждать новый состав правительства.

Однако и затягивать с реализацией реформы тоже вряд ли будут, раз она была анонсирована со столь высокой трибуны. Так что внесения законопроекта стоит ждать в течение текущего года. При этом поправки вступят в силу не сразу, так как Конституция запрещает увеличивать налоговое бремя ранее 1-го числа очередного налогового периода. Для НДФЛ налоговым периодом является календарный год с 1 января по 31 декабря.

Следовательно, время на раздумье у чиновников пока есть. Раньше 1 января 2025 года налог всё равно не изменится. При этом если за год поправки так и не утвердят, то придётся ждать 1 января 2026-го.

Есть ли страны, где вообще не платят НДФЛ?

Можно ли не платить подоходный налог и жить спокойно? В мире наблюдается большое разнообразие подходов к фискальной политике. Вообще никакого варианта НДФЛ нет в Монако, в нефтяных арабских монархиях вроде Кувейта, Саудовской Аравии, ОАЭ и Бахрейна, в ряде карликовых государств, а также в Сомали.

Правда, в последнем случае о спокойствии не может быть и речи. Просто вместо государства за деньгами с высокой долей вероятности придут пираты, бандиты или исламисты.

Гораздо чаще встречаются государства, позволяющие не платить налоги гражданам с очень низкими доходами. Это один из вариантов прогрессивной шкалы. При этом планка бедности в каждом случае своя.

Скажем, в Австралии она составляет 18 200 местных долларов в год (12 тыс. долларов США). В Китае ежемесячно можно защитить от налогов 5000 юаней (700 долларов). А дальше ставка может отличаться в зависимости от дохода в границах от 3 до 45%. Максимум будут платить те, кто зарабатывает от 100 тыс. юаней в месяц (порядка 14 тыс. долларов).

Впрочем, существует немало стран, где шкала прогрессивного подоходного налога начинается с показателя заметно выше нуля. Скажем, в Камеруне это 10% (макс. 35%), на Кубе 15% (макс. 50%), а на Барбадосе все 25% (максимум 38%).

Высокими налогами для богатых отличаются многие страны Северной и Западной Европы. Больше половины дохода им придётся отправить в казну в таких странах, как Швеция, Дания, Финляндия, Швейцария, Великобритания, а также в Японии.

При этом плоская шкала наподобие той, что до недавнего времени была в России — это скорее исключение из правил. И, вероятно, вынужденное. Она действует в Армении, Беларуси, Казахстане, Кыргызстане и Узбекистане. Причём в Армении ставка составляет 22%. Это больше, чем максимальная планка прогрессивной шкалы в новом проекте российского Минфина.

Как распределяются доходы от НДФЛ

До тех пор, пока в России действовала плоская шкала налога, 85% поступлений от НДФЛ перечисляли в бюджеты регионов, а ещё 15% в местные бюджеты. При этом в федеральный бюджет шли другие сборы.

Однако с 1 января 2021-го года появился 15-процентный налог для людей с доходом свыше 5 млн рублей. При этом повышенная ставка применяется только к той части дохода, которая превышает планку. И добавочные 2% идут в федеральный бюджет.

Судя по всему, новая редакция налоговой системы будет следовать той же самой логике. Регионы получат свою обычную 13-процентную долю, а всё, что сверх того, отправится в Москву.

Сколько денег дополнительно получит бюджет после повышения НДФЛ

Впервые ставка в 15% появилась в налоговом законодательстве в 2021 году. Тогда россияне с доходом свыше 5 млн рублей сообща перечислили в консолидированный бюджет 636 млрд рублей.

В 2022 году эта сумма подскочила уже до 1,013 трлн. Прирост составил почти 60%. При этом в федеральный бюджет из этой суммы попало 132 млрд. Эти средства решили целевым образом направлять на лечение и помощь детям с редкими заболеваниями.

Новый законопроект «эсеров», отправленный правительству, предполагает увеличение поступлений в бюджет на 1 трлн рублей. Вариант Минфина, который широко цитировался, позволит собрать с НДФЛ дополнительные 450 млрд рублей. Однако там одновременно фигурирует и повышение корпоративного налога с 20% до 25%, что позволит дополнительно собрать ещё 2 трлн.

Эти средства, в частности, могут быть израсходованы на реализацию новых программ, анонсированных президентом в федеральном послании.

На каком варианте налоговой реформы остановится правительство

Итоговый вариант ставок НДФЛ пока находится в стадии обсуждения, но одно можно сказать точно — нулевых ставок в России пока ожидать не стоит. И причина довольно очевидна. Вслед за повышением пособий одиноким мамам в ряде регионов несколько лет назад началась эпидемия фиктивных разводов. В данном же случае начнётся эпидемия минимальных зарплат.

Предположим, что нулевая ставка будет предусмотрена для дохода до 30 тыс. рублей. Тогда зарплату в 60 тыс. можно будет разбить пополам, и вторую часть перечислять фиктивно трудоустроенному безработному родственнику сотрудника. Например, жене, той самой, с которой перед этим развелись ради пособий.

Вряд ли стоит ждать и крупных скачков по налоговым ставкам. Например, до 35%. Возможно, когда-нибудь мы до этого и дорастём, но здесь уже следует учитывать человеческую психологию. Повышение налога на 5% человек может вынести. А вот двукратный рост способен вызвать острое желание как-нибудь уклониться от уплаты положенных средств в бюджет.

При этом работа над адресными льготами, в частности, для семей с детьми, вероятно, продолжится.